经济的韧性和劳动力市场的紧张对于股市来说是个坏消息,毕竟高估值有赖于低利率环境和屡创新高的利润。盈利评级下调和未达预期都会引发股市走低。

投资者本以为在年初会有行情,自己能分一杯羹,仅过了三个月就依据两份还算过得去的通胀报告就将基调从“硬着陆”改为“软着陆”,最终又变为“不着陆”。Deluard认为这种乐观主义有些盲目了。

要点

- 投资者仍然低估经济实力,其名义增长达8%

- 消费者没有受到通胀和利率升高的影响——至少现在还没有

- 由于服务业的工资增长、租金平稳和二手车价格上涨,反通胀进程正在放缓

- 与现金和通胀保值债券相比,股票被高估,盈利会进一步衰退

- 公司盈利预测遭到下调

- 流动性的暂时改善触发了技术指标,但很可能是假信号

强劲的经济对股市不利

- 美国财政部在2023年的税收比2022年同期增加了8%,比2021年增加了23%,比2019年增加了令人难以置信的40%

- 储蓄率正在反弹,新冠疫情封控期间积累的现金仍在刺激需求。

- 储蓄产品利率上升导致信用卡余额增加,但逾期率接近历史最低水平。

- 尽管抵押贷款利率飙升,但建筑业在过去12个月中增加了超过300,000个工作岗位

- 中国重新开放,欧洲没有经历寒冬,强势美元不再对拉美施压

通胀是金融市场的主要风险因素

通胀的意外反弹是金融市场的关键风险因素,服务业工资快速增长,个人消费支出强劲,以及最近二手车价格上涨。

盈利衰退到来

盈利衰退已经到来,未来盈利预期仍有下调空间。投资者乐观地看到这个财报季“还有半杯水”,他们甚至奖励了那些未达盈利预期的公司。

- 标准普尔500指数的公司盈利在过去一个季度萎缩了3.2%,扣除能源公司后萎缩了6.5%。

- 标准普尔500指数的公司盈利预计将在第一季度再萎缩6.7%,第二季度将再萎缩4.4%。

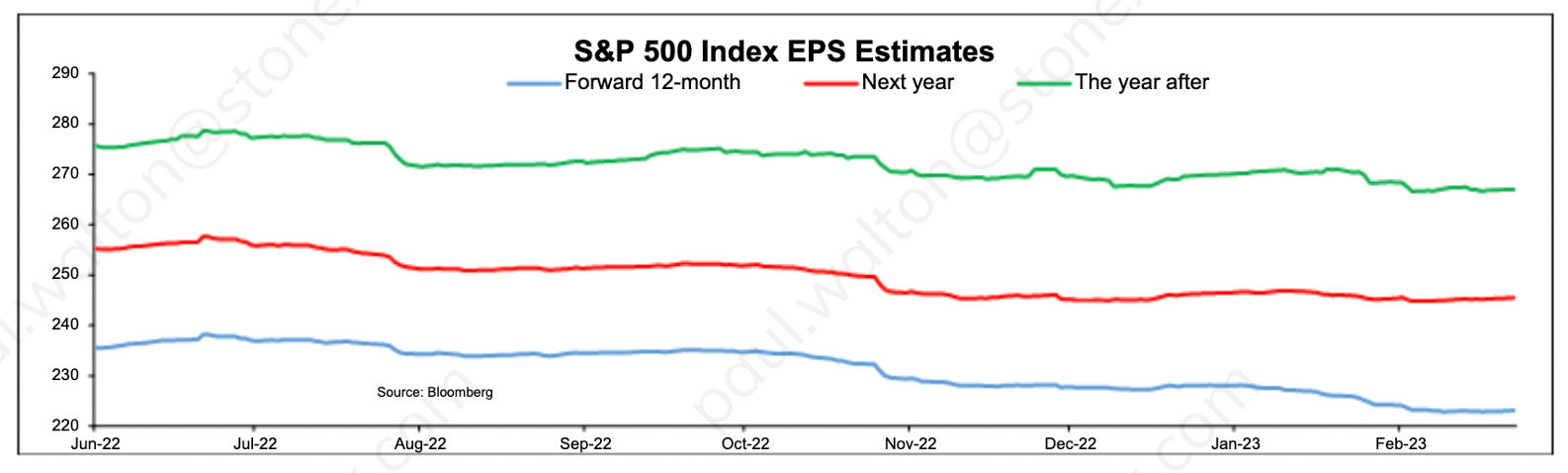

每股收益(EPS)预期不断下调:分析师现在预计2023年每股收益为223美元,与去年持平。他们开始下调对2024年和2025年的预测,预测增长率分别调为10%和20%,但还远远不够。供您参考,15倍每股收益为220,可以得出标准普尔500指数的目标价格为3,300,比当前水平低17%。

苹果、亚马逊、Meta、谷歌和微软五大科技平台的收入在上个季度放缓至1.6%,盈利下降了24%。而名义GDP上升7.4%。如果这些公司的营收在这种环境下没有增长,分析师怎么能指望今年晚些时候经济增长放缓时盈利反弹呢?

盈利预测图表

来源:彭博社,StoneX。

现金回报胜过股票

自熊市开始以来,股票的预期回报率仅增长了1%,而短期实际收益率则飙升了4.4%。现金和通胀保值债券是股票有力的替代品。

由财政部一般帐户缩水和逆回购工具带来的流动性临时改善已经结束:由于量化紧缩和财政部一般账户回笼,流动性将再次萎缩。

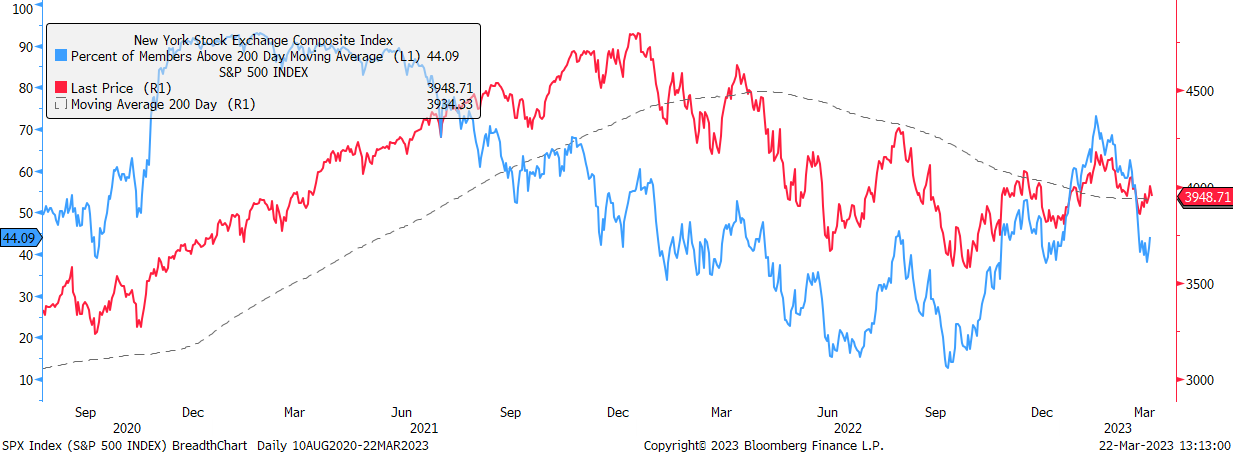

技术面看涨

技术指标仍然支持看涨,但技术面在紧缩周期中很少起作用。当标准普尔500指数跌破200日移动平均线时,下行势头可能会加速,迫使趋势交易者亏本平仓。

标准普尔500指数及其200日移动平均线

来源:彭博社,StoneX。